Отвечает ли генеральный директор по долгам ООО

Какова ответственность генерального директора ООО за долги?

Полномочия генерального директора ООО

Избрание единоличного исполнительного органа (а именно так корректнее назвать руководителя предприятия) осуществляется общим собранием участников ООО или его советом директоров. В договоре, заключенном между обществом и избранным единоличным исполнительным органом (ЕИО), прописывается порядок взаимодействия, полномочия и обязанности руководителя. Кроме договора стороны также руководствуются Уставом общества.

Устав, договор и внутренние нормативные акты могут сильно ограничивать полномочия ЕИО, обязывая его согласовывать условия отдельных видов сделок с советом директоров или общим собранием участников. В определенной мере это облегчает жизнь руководителя предприятия, так как снимает с него часть ответственности в случае негативных для общества результатов принятых управленческих решений.

В целом п. 3 ст. 40 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ определяет функционал ЕИО так:

- представляет интересы организации перед третьими лицами и госорганами;

- заключает сделки;

- решает кадровые вопросы и подписывает соответствующие документы;

- сам действует без доверенности, но вправе выписать доверенность на любого представителя организации;

- осуществляет те полномочия, которые не относятся к иным органам управления общества.

Как составить должностную инструкцию гендиректора, узнайте здесь.

Таким образом, генеральный директор несет ответственность за всю деятельность предприятия. Далее рассмотрим, какую именно.

Какой и за что бывает ответственность единоличного исполнительного органа?

В зависимости от того, за какой проступок может быть наказан руководитель и насколько строгое будет наказание, можно выделить такие виды ответственности, как:

- гражданско-правовая;

- административная;

- уголовная.

Участники общества могут в судебном порядке взыскать с назначенного ими руководителя предприятия убытки, если они получены вследствие решений ЕИО, которые не были согласованы с советом директоров или общим собранием участников. Но сделать это можно только в случае, если уставом общества или договором с руководителем такое согласование предусмотрено.

Административная ответственность может наступить вследствие нарушений трудового законодательства, в том числе за нарушение сроков выплаты заработной платы (п. 6 ст. 5.27 КоАП), за искажение отчетности и, как следствие, занижение сумм налогов (ст. 15.11 КоАП). Если нарушение рассматривается как административное, то, как правило, налагается штраф или предупреждение.

Больше всего руководителей пугает уголовная ответственность. Она может наступить вследствие:

- долгов по заработной плате (ст. 145.1 УК РФ);

- долгов по налогам (подробнее рассмотрим далее в статье);

- долгов перед иными кредиторами (ст. 177 УК РФ)

- убытков предприятия, если в действиях руководителя увидят злой умысел (например, кредиторы или участники общества могут привлечь ЕИО по ст. 159 УК РФ за мошеннические действия).

Уголовная ответственность влечет за собой штраф или лишение свободы, а также запрет на занятие некоторых должностей.

Уголовная ответственность за неуплату налогов и срок ее давности

Уголовный кодекс предусматривает ответственность директора за неуплату налогов, а также за совершение иных преступлений в сфере экономической деятельности. Все варианты таких преступлений прописаны в гл. 22 УК РФ. В числе прочих отмечены и налоговые преступления:

- уклонение от уплаты налогов (ст. 199 УК РФ);

- уклонение от исполнения обязанностей налогового агента (ст. 199.1 УК РФ);

- сокрытие источников для взыскания налогов и сборов (ст. 199.2 УК РФ).

Какая ответственность грозит директору за неуплату страховых взносов, читайте здесь.

Если не было доказано преступного умысла при совершении проступка или это случилось впервые, а все требования налоговых органов оплачены, то должностное лицо не может быть привлечено к уголовной ответственности.

В постановлении Пленума Верховного Суда РФ «О практике применения судами уголовного законодательства об ответственности за налоговые преступления» от 28.12.2006 № 64 поясняется, что даже если налоги были уплачены, но позднее установленного срока, уголовная ответственность все равно может наступить (п. 3). Этот же пункт обозначает момент совершения преступления — фактическая неуплата налога в установленный законодательством срок. Именно с этой даты будет исчисляться срок исковой давности для привлечения к уголовной ответственности.

Сроки исковой давности прописаны в п. 1 ст. 78 УК РФ. Исходя из определения тяжести налоговых преступлений, сроки составят:

- преступление, описанное в п. 1 ст. 199 и п. 1 ст. 199.1 УК РФ, — 2 года;

- преступление, описанное в ст. 199.2 УК РФ, — 6 лет;

- преступление, описанное в п. 2 ст. 199 и п. 2 ст. 199.1 УК РФ, — 10 лет.

Несут ли ответственность за долги участники ООО? Изучим этот вопрос далее.

Ответственность учредителя и участников ООО

Необходимо разделять понятие учредителя и участника общества с ограниченной ответственностью. Лицо (или лица), принявшее решение о создании юридического лица, является его учредителем. В момент регистрации предприятия учредитель становится участником общества.

Пункт 6 ст. 11 закона 14-ФЗ указывает на то, что учредитель (или учредители) общества несет солидарную ответственность до момента госрегистрации организации. Далее ответственность переходит к новому обществу.

А в п. 1 ст. 87 ГК РФ прописано, что участники общества несут риск убытков только в размере, не превышающем стоимость их доли в уставном капитале. Данная норма не препятствует подаче в суд на одного из участников другому участнику, если первый действует не в интересах общества. В результате участник может быть исключен из общества. Такое решение было вынесено, например, определением Верховного суда РФ от 01.02.2017 № 305-ЭС16-19566.

Ответственность ЕИО, а также иных органов управления прописана в ст. 44 закона 14-ФЗ. Закон обязывает эти органы выполнять свои обязанности добросовестно и разумно.

Согласно п. 5 ст. 44 закона 14-ФЗ подать в суд на руководителя или иной орган управления может либо само общество, либо его участник (участники). При этом бремя доказывания недобросовестного отношения к своим полномочиям органа управления лежит на том, кто подает иск. Об этом говорится в постановлении Пленума ВАС РФ «О некоторых вопросах возмещения убытков лицами, входящими в состав органов юридического лица» от 30.07.2013 № 62.

Что такое субсидиарная ответственность руководителя и участников общества?

Понятие субсидиарной ответственности раскрывается в ст. 399 ГК РФ. Это так называемая дополнительная ответственность иных лиц, кроме основного должника. Применительно к корпоративным вопросам субсидиарная ответственность подразумевает ответственность контролирующих деятельность предприятия лиц в случае невозможности компании погасить долги самостоятельно.

Субсидиарная ответственность директора по долгам ООО возникает в результате признания, что именно его действия привели к убыткам предприятия.

Вопреки нормам ст. 87 ГК РФ, при банкротстве предприятия другие участники, влиявшие на деятельность лица, несут субсидиарную ответственность перед кредиторами предприятия. Такая норма прописана в п. 3 ст. 3 закона 14-ФЗ. В п. 4 ст. 10 закона «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ зафиксированы случаи, когда ответственность по долгам предприятия возлагается на контролирующих лиц.

К субсидиарной ответственности директора ООО, членов коллегиального исполнительного органа, участников общества может привлечь суд по иску конкурсного управляющего.

С 28.06.2017 вступил в силу закон от 28.12.2016 № 488-ФЗ, дополнивший закон «Об ООО» в части ответственности участников организации. Дополнения касаются периода после ликвидации общества. Теперь закон уточняет, что после внесения записи в ЕГРЮЛ об исключении предприятия из реестра руководствоваться необходимо нормами Гражданского кодекса для привлечения к ответственности бывших участников организации.

В какой момент наступает ответственность своим имуществом по долгам предприятия?

Согласно ст. 56 ГК РФ юридическое лицо отвечает по долгам всем своим имуществом.

Необходимо иметь в виду, что сокрытие имущества с целью создания препятствий для взыскания налогов может привести к уголовной ответственности должностных лиц согласно ст. 199.2 УК РФ.

Как уже было отмечено выше, в случае недостаточности имущества юрлица для погашения обязательств перед кредиторами и когда общество находится на стадии банкротства, на участников и иных лиц возлагается субсидиарная ответственность. В этом случае, если по решению суда сумма долгов должна быть взыскана с таких лиц в общую конкурсную массу (п. 8 ст. 10 закона 127-ФЗ), применяется процедура, описанная в ст. 69 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ. В ст. 79 этого закона перечислено имущество, на которое не может быть обращено взыскание. К такому имуществу относится:

- единственное жилье и земельный участок под ним;

- личные вещи, за исключением предметов роскоши;

- предметы для осуществления профессиональной деятельности;

- иное имущество, описанное в ст. 446 ГПК РФ.

Некоторые учредители для снижения своих рисков нанимают номинальных директоров, фактически при этом самостоятельно руководя организацией.

Почитайте о том, как оформить решение о назначении директора, в статье «Образец решения учредителей о назначении директора».

Такая мера далеко не всегда позволяет участнику общества уйти от ответственности. Рассмотрим, какие риски несет собственник бизнеса в этом случае.

Снижает ли риски учредителя назначение номинального директора?

В случае очевидного управления организацией собственником, а не директором, к уголовной ответственности может быть привлечен и сам участник общества. Например, п. 2 письма ФНС РФ от 17.04.2017 № СА-4-7/7288@ ссылается на уголовное дело, в котором именно собственник предприятия привлечен к ответственности за неуплату налогов. В рамках уголовного расследования было установлено, что именно по поручению собственника предприятие уклонялось от уплаты налогов, сдавало налоговую отчетность, содержащую ложные показатели.

В письме ФНС РФ от 25.07.2013 № АС-4-2/13622, в котором приведены критерии попадания организации в список для выездных проверок, есть пункт и о номинальных руководителях и учредителях (п. 1.2, п. 1 из перечня случаев).

Кроме того, в п. 1.4 письма ФНС РФ от 08.10.2015 № ГД-4-14/17525@ приведен случай отказа в государственной регистрации предприятия, генеральным директором которого учредитель назначил номинальное лицо.

Признаки, по которым налоговая вычисляет номинальных директоров, приведены в письме ФНС от 29.03.2019 № ГД-4-14/5722@. И они следующие:

- отсутствие постоянного места работы;

- незначительный уровень дохода;

- низкий уровень образования;

- проживание в регионе, отличном от места регистрации юрлица;

- возраст таких лиц, как правило, не превышаюший 25-30 лет;

- массовость, то есть наличие статуса учредителя (участника) или руководителя нескольких юрлиц (обычно это отмечено в ЕГРН записью о недостоверности сведений). Эту информацию можно найти в сервисе ФНС «Прозрачный бизнес».

Рассматривать руководителя на номинальность контролеры будут применительно к каждой конкретной ситуации. Само по себе наличие указанных признаков это еще не подтверждает.

Чем подставной директор может быть опасен в плане налогов? Ну, например, фирмам с такими директорами налоговики любят отказывать в приеме отчетности и блокировать счета. А если «номинала» обнаружат у контрагента, вас могут обвинить в получении необоснованной налоговой выгоды по сделкам с фирмой-однодневкой.

Итоги

Основным критерием для возложения ответственности за долги предприятия на должностных лиц, участников общества или иных контролирующих деятельность лиц является недобросовестность и неразумность при принятии управленческих решений. В случае признания судом взаимосвязи решений таких лиц и убытков или банкротства предприятия, возникает обязанность погашения долгов перед кредиторами, в том числе за счет своего имущества.

Какую ответственность несет учредитель ООО в 2019 году

Для подготовки документов на регистрацию ООО вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете сформировать пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Начиная бизнес, надо думать не только о тех деньгах, которые вы заработаете, но и об ответственности за свои действия. С индивидуальным предпринимателем все понятно – он отвечает по долгам бизнеса своими деньгами и имуществом. Но ответственность учредителя за деятельность ООО не так однозначна.

Некоторые собственники компаний до сих пор считают, что отвечают по долгам бизнеса только в пределах своей доли в уставном капитале. На самом деле, в России уже давно разработан и действует механизм привлечения к субсидиарной ответственности. Это означает, что учредитель или руководитель ООО в некоторых случаях должны за свой счет погашать долги организации.

Что такое субсидиарная ответственность

Понятие субсидиарной ответственности дано в статье 399 ГК РФ. Это дополнительная ответственность, которая возникает, когда основной должник не может рассчитаться по своим обязательствам. Похоже на механизм поручительства по кредитному договору. Вот только для привлечения поручителя требуется его согласие, а к субсидиарной ответственности учредителя или директора привлекают в силу закона.

Чтобы разобраться в этом вопросе, сначала ознакомимся со статьей 56 Гражданского кодекса: «Учредитель (участник) юридического лица или собственник его имущества не отвечает по обязательствам юридического лица, а юридическое лицо не отвечает по обязательствам учредителя (участника) или собственника, за исключением случаев, предусмотренных настоящим Кодексом или другим законом».

Как видим, норма о том, что учредитель не отвечает по долгам своей организации, имеет исключения. И одно из них предусмотрено статьей 3 закона от 08.02.1998 № 14-ФЗ: «В случае несостоятельности (банкротства) общества по вине его участников на указанных лиц в случае недостаточности имущества общества может быть возложена субсидиарная ответственность по его обязательствам».

Таким образом, ответственность учредителя ООО по долгам общества возникает в случаях банкротства, а также вне рамок дела о банкротстве (в случаях, предусмотренных статьями 61.19 и 61.20 закона № 127-ФЗ от 26.10.2002).

При этом должна существовать виновная связь между действиями или бездействиями собственника и финансовой несостоятельностью бизнеса. Правда, у ФНС на это свое мнение, о котором мы расскажем ниже.

Итак, при создании коммерческой организации надо знать о двух видах ответственности:

- ответственность ООО по долгам, которая возможна только в пределах имущества самой организации;

- субсидиарная, т.е. дополнительная, ответственность учредителя за счет личного имущества, которая возникает, если компания доведена до банкротства по его вине.

Если организация успешно работает и вовремя рассчитывается с бюджетом и кредиторами, то предъявить претензии к учредителю невозможно. Но все меняется, если ООО оказывается в ситуации банкротства или ликвидируется с долгами по налогам.

Признаки банкротства ООО

В процессе своей деятельности ООО вступает в хозяйственные отношения со многими партнерами. При этом у компании возникают финансовые обязательства – перед бюджетом, работниками, поставщиками. Договором или законом для погашения обязательств установлены разные сроки.

Основной признак банкротства ООО – это наличие задолженности на сумму более 300 тысяч рублей, срок которой истек более 3 месяцев назад. В этом случае руководитель организации-должника должен подать в арбитражный суд соответствующее заявление.

На практике так происходит далеко не всегда, потому что сумма в 300 тысяч рублей для бизнес-расчетов очень невелика. Кроме того, организация может оказаться в ситуации кассового разрыва, когда денег в данный момент нет, но они ожидаются от контрагентов. Имеет значение и продолжение расчетов с кредиторами или процедура оспаривания этого долга.

Как правило, безнадежной ситуация становится при наличии гораздо более крупной суммы долга, когда счет идет на десятки миллионов и даже миллиарды рублей. Именно такие суммы и взыскиваются в рамках субсидиарной ответственности.

*Здесь и далее используются открытые сведения Федресурса.

И все же, организациям не стоит допускать возникновения критической задолженности даже в 300 тысяч рублей. Надо заранее принимать меры для погашения или реструктуризации долгов и договариваться с кредиторами. Ведь по статистике Федресурса 78% дел о признании банкротства инициирует не должник, а кредиторы, которые не получили вовремя причитающиеся им деньги.

Что касается ликвидации ООО с долгами по налогам, то об этом в статье 49 НК РФ прямо сказано: «Если денежных средств ликвидируемой организации недостаточно для исполнения в полном объеме обязанности по уплате налогов и сборов, пеней и штрафов, остающаяся задолженность должна быть погашена участниками указанной организации».

Ответственность руководителя за деятельность ООО

До этого мы говорили только про субсидиарную ответственность учредителя, но ведь часто он же является и руководителем своей организации. В данном случае ответственность учредителя и директора применяется к одному и тому же лицу.

К специфическим признакам субсидиарной ответственности руководителя относятся:

- Несоблюдение или нарушение принципов добросовестности и разумности при осуществлении своих функций, в результате чего появились признаки банкротства или утрачено имущество, которое могло быть направлено на удовлетворение требований кредиторов. В качестве примера можно привести заключение директором сделок с непроверенным контрагентом.

- Действия или бездействие, которые существенно ухудшили положение должника после возникновения признаков банкротства.

- Причинение существенного вреда кредиторам путем совершения заведомо убыточной сделки, например, по цене существенно ниже рыночной.

- Не внесение в ЕГРЮЛ или Федресурс сведений, которые повлияли на проведение процедуры банкротства.

- Нарушение обязанности по передаче документации организации-должника или передача недостоверной информации, в результате чего невозможно установить:

- основные активы должника;

- контролирующих должника лиц;

- сделки, совершенные должником;

- принятые органами управления решения.

Субсидиарная ответственность директора по долгам ООО может быть уменьшена или отменена, если он докажет, что действовал по указанию или под давлением собственников бизнеса. Но если руководителем является сам учредитель, сослаться на это не получится.

Три главных мифа о субсидиарной ответственности учредителей

Последнее время о том, какую ответственность несет учредитель ООО, много говорят и пишут в СМИ. Однако на некоторых собственников бизнеса это не производит никакого впечатления, потому что они верят в подобные мифы.

Миф 1. Случаи привлечения к субсидиарной ответственности – большая редкость, меня это точно не коснется.

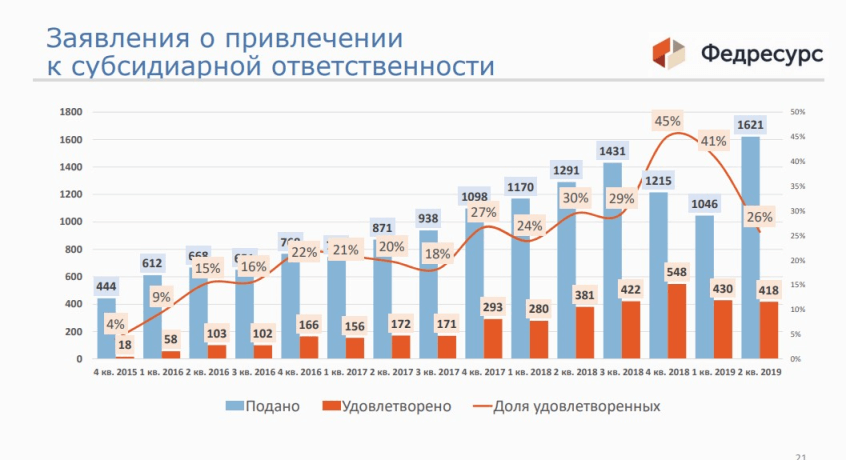

Действительно, инструмент субсидиарной ответственности был запущен только в 2009 году, и поначалу случаи привлечения руководителей и учредителей по долгам ООО были единичными. Но начиная с 2015 года эта практика показывает значительный рост.

Как видно из графика, больше всего заявлений (1621) было подано во втором квартале 2019 года. Если сравнить эти цифры со статистикой о признании компании банкротом (за этот же период 3146 организаций), то оказывается, что это целых 52%. То есть, в каждой второй ситуации банкротства кредиторы пытаются привлечь к субсидиарной ответственности лиц, имеющих отношение к организации-должнику.

Более того, в недавнем Определении 306-ЭС14-2206 (17) от 03 июля 2019 Верховный Суд рассмотрел дело, в котором арбитражный управляющий не подал заявление о привлечении контролирующих должника лиц к субсидиарной ответственности, т. к. не видел оснований для этого. Суд признал, что такое бездействие управляющего нарушает имущественные права кредиторов.

Тем самым Верховный суд фактически обязал конкурсного управляющего во всех случаях банкротства заявлять о привлечении к субсидиарной ответственности. А уже решать, есть ли для этого основания, будет судебная инстанция. Таким образом, если компания идет к банкротству, с очень высокой долей вероятности к ответственности будут привлекать лиц, контролирующих должника. Кто это такие? Расскажем дальше.

Миф 2. Я вообще не имею никакого формального отношения к этому ООО. Какие ко мне могут быть претензии?

Даже если вы не числитесь в качестве руководителя или в списке участников общества, суд может признать вас выгодоприобретателем или контролирующим должника лицом (КДЛ). Под должником в данном случае понимается организация-банкрот, а лицом, ее контролирующим признается тот, кто мог давать указания действовать определенным образом.

В статье 61.10 закона № 127-ФЗ от 26.10.2002 приводятся признаки таких лиц:

- отношения родства, свойства или должностного положения с руководителем или членами органов управления должника;

- наличие полномочий совершать сделки от имени должника, основанных на доверенности, нормативном правовом акте либо ином специальном полномочии;

- использование должностного положения (например, замещение должности главного бухгалтера, финансового директора или иной должности, предоставляющей возможность определять действия должника);

- принуждение руководителя или членов органов управления должника либо оказание определяющего влияния на руководителя или членов органов управления должника иным образом.

Под последнее определение «оказание определяющего влияния на руководителя или членов органов управления должника» можно подвести очень много разных ситуаций.

Далее в этой статье указывается, что пока не доказано иное, контролирующим должника лицом признаются:

- руководитель или управляющая организация, член исполнительного органа, ликвидатор, член ликвидационной комиссии;

- участник, который самостоятельно или совместно с заинтересованными лицами распоряжался более чем половиной долей уставного капитала ООО или более чем половиной голосов в общем собрании участников юридического лица либо имел право назначать (избирать) руководителя должника;

- тот, кто извлекал выгоду из незаконного или недобросовестного поведения лиц, указанных в пункте 1 статьи 53.1 ГК РФ. т. е. руководителей организации.

Как видим, последнее определение тоже весьма общее. Но самое главное, что арбитражный суд может признать лицо КДЛ и по иным, не указанным в законе, основаниям. Так, в письме ФНС России от 16.08.2017 N СА-4-18/16148@ говорится, что такими основаниями могут быть любые неформальные личные отношения.

Арбитражные суды уже научились распутывать сложные цепочки между настоящим выгодоприобретателем и организацией-должником. Поэтому, чтобы быть привлеченным к субсидиарной ответственности по долгам ООО, необязательно быть в нем официальным руководителем или учредителем.

Например, в деле А33-1677-3/2013 к субсидиарной ответственности был привлечен конечный бенефициар (лицо, которое, которые прямо или косвенно владеет организацией или оказывает существенное влияние на принятие им решений). Определение Арбитражного суда Красноярского края от 13 июня 2018 года обязало Абазехова Х.Ч. выплатить 8 229 091 182 рублей долгов по налогам, хотя он не являлся ни учредителем, ни руководителем организации-должника.

Миф 3. Всей деятельностью ООО руководили генеральный директор и главный бухгалтер, с ними пусть и разбираются. Я вообще пострадавшая сторона в этом деле.

В данном случае речь идет о признании вины учредителя в банкротстве его компании. Однако ФНС исходит из того, что никто не будет осуществлять предпринимательскую деятельность с систематическим убытком для себя. Если лицо является участником ООО, то значит, извлекает из этого выгоду. И банкротство организации может оказаться как раз в интересах собственника, который просто не хочет платить по счетам.

Здесь стоит полностью процитировать пункт 10 статьи 61.11 закона от 26.10.2002 N 127-ФЗ: «Контролирующее должника лицо, вследствие действий и (или) бездействия которого невозможно полностью погасить требования кредиторов, не несет субсидиарной ответственности, если докажет, что его вина в невозможности полного погашения требований кредиторов отсутствует.

Такое лицо не подлежит привлечению к субсидиарной ответственности, если оно действовало согласно обычным условиям гражданского оборота, добросовестно и разумно в интересах должника, его учредителей (участников), не нарушая при этом имущественные права кредиторов, и если докажет, что его действия совершены для предотвращения еще большего ущерба интересам кредиторов».

Эта норма показывает, что при привлечении к субсидиарной ответственности действует презумпция вины КДЛ. То есть, достаточно доказать, что учредитель является лицом, контролирующим должника, а доказывать его вину в банкротстве не надо. Наоборот, собственнику необходимо убедить суд, что он не причастен к финансовой несостоятельности своей компании.

При наличии нескольких виновных в банкротстве лиц (или просто заподозренных в этом) может наступить не просто субсидиарная, а солидарная субсидиарная ответственность. В этом случае все лица, контролирующие должника, отвечают совместно, т.е. солидарно (Постановление Пленума Верховного Суда РФ от 21 декабря 2017 г. № 53).

При этом для расчетов с кредиторами чаще всего выбирается самый платежеспособный должник. Например, основная вина за банкротство лежит на наемном руководителе, и только часть ее – на учредителе. Если у первого нет денег, чтобы рассчитаться с кредиторами, то эту обязанность возложат на учредителя. Позже он вправе подать регрессный иск к настоящему виновнику банкротства, однако успех этого дела весьма сомнительный.

Ответственность учредителя и директора ООО по долгам общества

Автор: Светлана Валюнина

главный бухгалтер-консультант 1С-WiseAdvice

Открывая новый бизнес, учредители рассчитывают на прибыль и высокие дивиденды. Но не всегда все получается так, как задумано. Иногда собственники теряют не только вложенные средства, но и личное имущество. Также всегда рискует и руководитель компании. Рассмотрим, при каких условиях может быть применена ответственность учредителя ООО по долгам общества и ответственность генерального директора по долгам ООО.

Когда по долгам компании отвечают ее первые лица

Если бизнес развивается нормально и просроченных платежей в бюджет или контрагентам не возникает, то организация самостоятельно отвечает по своим обязательствам. Участники могут нести ответственность только в пределах своих долей в уставном капитале (ст. 87 ГК РФ). А об ответственности руководителя общества по его долгам в гл. 4 ГК РФ, посвященной ООО, вообще не упоминается.

Однако, другими законодательными актами или договорами могут быть предусмотрены ряд ситуаций, когда ТОП-менеджеры компании отвечают по ее долгам:

- Банкротство. Закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» предусматривает возможность взыскать долги организации с собственников и руководителя, если доказана их недобросовестность.

- Ликвидация недействующей организации. Закон от 08.02.1998 № 14-ФЗ «Об ООО» определяет, что если компания прекратила деятельность и была ликвидирована на этом основании, то недобросовестные первые лица также отвечают перед кредиторами.

- Задолженность действующего предприятия по платежам в бюджет. Если имущества компании не хватает, чтобы погасить долги по обязательным платежам, налоговики иногда пытаются взыскать их с контролирующих лиц, не дожидаясь проведения процедуры банкротства. Чиновники при этом ссылаются на общие положения налогового и гражданского законодательства.

- Получение кредитов. Банки нередко (особенно, если речь идет о крупных суммах) требуют, чтобы собственники и руководитель выступили в качестве поручителей по кредитам, оформленным на компанию.

Далее подробно рассмотрим, как ответственность ООО по долгам реализуется во всех указанных ситуациях.

Кто отвечает по долгам компании-банкрота

Закон № 127-ФЗ вводит специальный термин – контролирующее должника лицо (КДЛ). Статус КДЛ по умолчанию присваивается собственникам, контролирующим более 50% уставного капитала организации, ген. директору или иному руководящему лицу (п. 4 ст. 61.10 закона № 127-ФЗ).

Инициировать привлечение КДЛ к ответственности может арбитражный управляющий, государственный орган или любой из кредиторов, в т. ч. работники компании (ст. 61.14 закона № 127-ФЗ).

КДЛ отвечают по долгам организации, если доказано, что компания обанкротилась в результате их недобросовестных действий.

Также КДЛ несут ответственность, если ими не было своевременно подано заявление о банкротстве при наличии его признаков (ст. 3 и 9 закона № 127-ФЗ). В этом случае на них ложатся все обязательства, возникшие после установленной даты подачи заявления.

Важно!

Ответственность КДЛ в общем случае равна всей сумме непогашенных требований кредиторов, а не ограничивается размером уставного капитала (п. 11 ст. 61.11 закона № 127-ФЗ).

И даже по завершении процедуры банкротства ООО «забывчивые» кредиторы в течение трех лет имеют право обратиться с отдельным иском о взыскании долгов с КДЛ (ст. 61.19 закона № 127-ФЗ).

Важным является то, что в описанных выше случаях закон, по сути, устанавливает презумпцию виновности контролирующих лиц.

Именно потенциальные КДЛ должны доказать, что не могли оказывать определяющего влияния на деятельность компании (п. 4 ст. 61.10 закона № 127-ФЗ)

Также на КДЛ лежит и бремя доказывания того, что их действия не нанесли ущерба кредиторам (п. 2 ст. 61.11, п. 2 ст. 61.12 закона № 127-ФЗ).

Если доказать это не удается, то ответственные лица могут понести весьма существенные материальные потери. Например, определением Арбитражного суда республики Татарстан от 14.08.2017 по делу № А65-1147/2014 бывший руководитель организации был привлечен к субсидиарной ответственности на сумму 201 млн. руб.

Иногда подобные дела доходят до высших судебных инстанций. Однако, если у кредиторов есть убедительные доказательства, то КДЛ не помогает и обращение в Конституционный Суд. Примером может служить определение КС РФ от 28.02.2017 № 396-О. Суд подтвердил обоснованность взыскания с учредителя компании ущерба, нанесенного бюджету по причине неуплаты налогов.

Более того – кроме имущественной, возможна и уголовная ответственность директора за долги, это же относится и к учредителям (ст. 195, 196, 197 УК РФ). Уголовное дело при банкротстве может быть возбуждено, если ущерб, нанесенный кредиторам, превысил 2,25 млн руб. Максимальные санкции предусмотрены за преднамеренное банкротство (ст. 196 УК РФ). Штраф в этом случае может составить до 500 млн. руб., а срок лишения свободы – до 6 лет.

Как КДЛ могут защититься от претензий при банкротстве

Несмотря на всю суровость закона по отношению к КДЛ, у них есть ряд возможностей защититься от претензий. Ответственность КДЛ может быть снижена или вообще отменена судом, если указанное лицо сможет доказать, что:

- Являлось собственником или руководителем номинально и даст информацию о фактическом выгодоприобретателе (п. 9 ст. 61.11 закона № 127-ФЗ).

- Действовало добросовестно и разумно, или что его действия были направлены на предотвращение еще большего ущерба (п. 10 ст. 61.11 закона № 127-ФЗ).

- Размер вреда, причиненного по его вине, существенно меньше объема предъявляемых к нему требований (п. 11 ст. 61.11 закона № 127-ФЗ).

Иногда хочется все бросить…

Процедура банкротства — сложный и длительный процесс. К тому же в итоге, как показано выше, ответственных лиц может ждать много неприятностей.

Поэтому иногда у владельцев возникает искушение просто «бросить» свою фирму с долгами. Для этого они выводят активы и переводят сотрудников в другие организации.

Важно!

Если юридическое лицо не сдает отчетность и не производит операций по счетам в течение года, то регистрирующий орган имеет право ликвидировать его самостоятельно (ст. 21.1 закона от 08.08.2001 № 129-ФЗ «О государственной регистрации…»).

Но списать долги таким образом не получится. Если кредиторы докажут, что ответственные лица компании действовали недобросовестно или неразумно, то на КДЛ будет возложена субсидиарная ответственность по долгам организации (п. 3.1 ст. 3 закона № 14-ФЗ).

Иными словами, для недобросовестных собственников и руководителя последствия будут такими же, как и в рамках процедуры банкротства.

Можно ли взыскать с КДЛ долги действующей компании

Процедура банкротства кажется слишком сложной не только должникам, но и кредиторам. Поэтому они пытаются найти способ взыскать долги компании с ее КДЛ без длительного конкурсного производства.

Важно!

В первую очередь речь идет о налоговиках. Нередко по итогам проверок к организации предъявляются многомиллионные претензии. При этом текущую деятельность компания вести может, а вот погасить задолженность перед бюджетом — уже нет. В таких случаях инспекторы пытаются взыскать долги в судебном порядке с первых лиц компании, ссылаясь на общие требования гражданского и налогового законодательства (ст. 45 НК РФ и ст. 1064 ГК РФ).

Позиция налоговиков в данном случае весьма спорна. Более того, спор дошел до Конституционного Суда РФ (постановление № 39 от 08.12.2017). Однако и КС РФ не внес полной ясности в этот вопрос.

С одной стороны, судьи указали, что в общем случае налоговые долги работающей компании нельзя взыскивать с ее КДЛ.

Но с другой — если работа организации является фиктивной и служит лишь прикрытием для деятельности контролирующих лиц, то обращение взыскания на имущество КДЛ до ликвидации юридического лица все-таки возможно. Критерии фиктивности КС РФ не установил.

Однозначно суд запретил только взыскание с физических лиц налоговых штрафов, наложенных на организацию.

Поэтому у налоговиков осталась возможность для того, чтобы попытаться получить налоговые долги компании с ее КДЛ, не инициируя процедуру банкротства.

Другой способ взыскания задолженности долгов компании с ее собственников и руководства используют банкиры. При выдаче крупных кредитов они нередко требуют, кроме обеспечения от самой организации, еще и личное поручительство учредителей и директора.

Каким-либо отдельным нормативным актом эта ситуация не регламентируется. В случае возникновения просрочки по кредиту взыскание происходит в рамках гражданско-правовых отношений с учетом условий кредитного договора.

Угрозы для собственников компании и возможность обезопасить себя

Можно сказать, что ограниченная ответственность участников ООО применяется весьма ограниченно. По сути, она работает только при отсутствии у компании серьезных проблем.

Если же такие проблемы появляются, то размер уставного капитала перестает иметь значение. С владельцев фирмы может быть взыскана вся непогашенная задолженность, поэтому они рискуют не только своими вкладами в уставный капитал, но и личным имуществом.

Чтобы вовремя заметить финансовые и другие проблемы и принять меры, необходимо постоянно держать руку на пульсе. Без налаженной системы учета — это невозможно. Специалисты 1C-WiseAdvice готовы обеспечить вам надежный тыл, чтобы у вас была возможность заниматься стратегическими задачами.

Чем мы можем быть полезны:

Подробнее о наших услугах вы можете прочитать здесь.

Вывод

В случае возникновения у организации серьезных финансовых проблем ее долги могут быть взысканы с собственников и руководителя. Ограничение ответственности размером взноса в уставный капитал в данном случае не действует.

В первую очередь речь идет о процедуре банкротства или других вариантах ликвидации. А долги по платежам в бюджет при определенных условиях могут быть взысканы и с первых лиц работающей компании.

Чтобы избежать проблем в бизнесе и защитить свое имущество – наша компания готова взять на аутсорсинг ведение бухгалтерского и налогового учета.

Ответственность директора ООО по долгам

Здравствуйте! В этой статье расскажем про ответственность директора ООО по долгам.

Сегодня вы узнаете:

- За что можно привлечь к ответственности директора ООО;

- Каковы особенности ответственности учредителя по долгам компании;

- В чем заключается административная и уголовная ответственность директора ООО.

Часто руководители компаний принимают решения единолично. Это касается и ООО. Так как директор – человек, который непосредственно руководит компанией, он и отвечает за все действия, которые осуществлялись неправомерно.

Содержание

Ответственность директора по долгам

Обязать директора выполнять долговые обязательства реально, только делать это придется через суд. Представленные доказательства должны быть вескими, подтверждать, что из-за действий директора и учредителей, компания понесла убытки и приблизилась к банкротству.

Перечень оснований для судебного разбирательства

- Заключение сделок, которые повлекли появление убытков;

- Утаивание подписываемых соглашений и искажение данных;

- Заключение договоров без согласования с другими органами ООО;

- Хранение важных документов у себя после ухода с должности;

- Подписание соглашений, которые заведомо невыгодны;

- Сотрудничество с фирмами, не заслуживающими доверия.

Конечно, нельзя ожидать от руководителя идеальных действий, ошибаются все. Все риски просчитать тоже невозможно, но есть определенные границы, в рамках которых допустимы погрешности. Когда эти границы будут нарушены, наступит ответственность.

Если говорить об убытках, то они подлежат возмещению.

В каком размере, зависит от обстоятельств, а именно:

- От размера прямого ущерба;

- От размера косвенного ущерба;

- От размера недополученной прибыли.

Часто сумму ущерба сложно посчитать, но это нужно сделать, так как от этого зависит сумма иска и размер государственной пошлины. Если ущерб неверно посчитан, его возмещение может не состояться.

Ответственность генерального директора за долги

К генеральному директору предъявляются особенные требования. Это оправданно, так как в его компетенции осуществление всех функций по развитию компании. Генеральные директора могут быть подвергнуты тем санкциям, которые зафиксированы в ряде законодательных норм.

Гендиректор может быть наказан не только финансово, но и понести административную и уголовную ответственность.

Представим в виде таблицы.

Рассмотрим теперь все виды ответственности подробнее, а также остановимся на размерах штрафов.

Ответственность по Административному кодексу

Если рассуждать с правовой точки зрения, здесь за правонарушения ответит и руководитель ООО как лицо, занимающее определенный пост и само общество в качестве юридического лица. Причем наказание не может заменять или отменять другое.

Состав правонарушений, за которые положены штрафные санкции до 5000 рублей:

- Игнорирование требований санитарии;

- Кредитование, осуществляемое незаконно.

Штрафными санкциями от 5 до 30 тыс. рублей или/и осуществлением дисквалификации на 3-х летний срок наказываются:

- Ряд нарушений, допущенных в рекламной сфере;

- Ряд нарушений, допущенных в таможенном оформлении;

- Осуществление недобросовестной конкуренции;

- Осуществление фиктивного банкротства;

- Оказание услуг и продажа товаров плохого качества;

- Отказ в предоставлении информации Антимонопольной службе;

- Нарушение проведения общих собраний;

- Сокрытие сведений о наличии валютных счетов компании за рубежом.

Штрафы более серьезного размера, то есть свыше 30 тысяч рублей выплачиваются если:

- Руководитель ООО нарушает правила пожарной безопасности;

- Руководитель ООО нарушает миграционное законодательство и привлекает к работе иностранную рабочую силу (с нарушениями в процедуре приема на работу);

- За проведение незаконных валютных операций.

Ответственность перед налоговой (административная):

- Нарушение сроков, в которые должна быть осуществлена постановка на учет;

- Отсутствие лицензии на предпринимательскую деятельность;

- Нарушение сроков подачи деклараций;

- Деятельность без ККМ;

- Нарушение сроков предоставления отчетности.

Уголовная ответственность

В данном случае важно четко видеть тонкую грань, когда административное правонарушение становится уголовным преступлением. А заключается она в размере ущерба, который был причинен.

Например, предпринимательство, которое осуществляется незаконно, может квалифицироваться и по Административному кодексу и по УК, в зависимости от того, насколько широк размах этого предпринимательства: до 1,5 млн. рублей или свыше этой цифры.

Действия, которые будут перечислены ниже, подразумевают привлечение лично директора ООО к уголовной ответственности:

- Осуществление увольнения либо отказ принять на работу беременную женщину, или женщину с ребенком, которому нет 3-х лет;

- Нарушение сроков выплаты зарплаты сотрудникам боле чем на 2 месяца, с корыстными целями;

- Нарушение законодательства об авторском праве;

- Превышение должностных полномочий;

- Осуществление коммерческого подкупа.

Категории преступлений в сфере экономики

- Осуществление незаконного предпринимательства в крупном и особо крупном размерах;

- «Отмыв» финансовых средств, которые получены путем, связанным с совершением преступлений;

- Осуществление недобросовестной конкуренции в крупном и особо крупном размере (1-3 млн. рублей);

- Компания использует чужие товарные знаки, чем причиняет ущерб;

- Неуплата налоговых платежей в крупном и особо крупном размере;

- Сокрытие имущества от ФНС.

Уголовная ответ-ть по нарушениям, связанным с налогами, наступает, если сумма долгов по платежам составляет от 2 млн. рублей и не выплачивается 3 года.

В других ситуациях ген. директор отвечать по неуплате налогов не будет, субъектом будет юр. лицо.

Санкции по УК

- Взыскание штрафа до 300 000 руб.;

- Осуществление ареста до 6 месяцев;

- Общественные работы – максимум 480 часов;

- Заключение в млс – до 7 лет.

Также предусмотрены более весомые наказания:

- Штрафы до 1 млн. руб.;

- Работа на пользу государства – максимум 5 лет;

- Лишение свободы – максимум 12 лет.

Наказание напрямую зависит от серьезности и тяжести деяния.

Градация по срокам давности

Уголовное дело может быть возбуждено за те нарушения, налоги за которые уже не могут быть взысканы.

Известно, что специалисты ФНС могут проверить информацию только за время, не превышающее 3-х лет.

А дела по УК возбуждаются в границах конкретных сроков давности:

- 2 года, если тяжесть преступления небольшая (не уплачиваются налоги в крупном размере);

- 6 лет, если тяжесть преступления средняя (манипуляции по сокрытию имущества или финансов);

- 10 лет, если преступление особо тяжкое (особо крупный размер неуплаты налогов).

Делаем вывод, что следователи имеют право начать возбуждение уголовного дела по неуплате налогов в особо крупном размере в течение 10 лет с момента совершения этого преступления. А это в несколько раз больше периода, который может быть проверен налоговиками.

Как избежать наказания по УК

Такой шанс есть. Обязательное условие для этого совершение преступления в первый раз, а также полное погашение задолженности, недоимок и штрафных санкций.

Сделать это нужно обязательно до того, как будет назначена дата заседания суда. В противном случае факт погашения будет только смягчать вину.

Субсидиарная ответственность директора по долгам

Под этим термином понимается ответственность директора и учредителя ООО по долгам. Благодаря этому механизму осуществляется взыскание долгов из личных средств директора и учредителей.

- Если ООО признано банкротом. Банкротство компании может признать только Арбитражный суд. Условием для этого является наличие долгов не менее чем на 300 000 рублей;

- Когда действия учредителей и директора привели к тому, что ООО не может выполнять требования кредиторов.

Практика

У кредитора в наличии обычно только подтверждение того, что у конкретной компании есть задолженность перед ним. Этого достаточно, чтобы начать процедуру по банкротству компании, но для того, чтобы привлечь директора и учредителей к субсидиарной ответственности, этого явно недостаточно.

Истцу неизвестно, какие сделки должника считаются подозрительными, доступ к этой информации есть только у арбитражного управляющего. Истец только может соглашаться или не соглашаться с его изложением.

Арбитражный управляющий может доказать, что действовал должник правомерно и оправданно, в этом случае компанию признают банкротом.

Как итог: банкротство хоть и важное условие для того чтобы наступила субсидиарная ответственность, но оно может стать благом для самой компании. Именно из-за этого встречаются попытки махинаций среди лиц, которые являются должниками.

Как утверждают многие юристы, доказать наличие вины или умысла у директора ООО или учредителей сложно. Хотя статистика говорит о том, что случаи доказательства в судебной практике есть и долги компании по решению суда взимались с ее участников.

Ответственность учредителя по долгам ООО

Если говорить о фактах, риски для учредителей малы. Но здесь тоже есть свои подводные камни. Если будет доказано, что компания приблизилась к банкротству из-за действий либо бездействия учредителя, понесенные убытки с него можно взыскать.

Если учредители в период своей деятельности совершили преступное деяние, они понесут за это ответственность.

Как руководителю обезопасить себя

Если руководитель выполняет свои обязанности, не допуская нарушений законодательства, ему не о чем волноваться. Платить по долговым обязательствам компании из своего кармана не придется.

Но прислушаться к рекомендациям специалистов никому не повредит:

- Создайте комиссию, которая будет заниматься передачей дел от прежнего руководителя (когда вступаете в должность);

- Печати и штампы компании принимайте по специальному акту;

- Ознакомьтесь со списком лиц, которые обладают правом подписывать документацию;

- Проведите ревизию всех договоров с контрагентами и партнерами компании;

- Максимально избегайте возникновения споров между участниками общества, тем более не занимайте в них ничью сторону;

- Не ищите обходные пути, а лучше старайтесь найти законные средства, чтобы возместить убыток;

- Не нарушайте правила согласования сделок;

- Не пытайтесь избежать ответственности, сложив полномочия. Даже если руководитель уже бывший, он должен осуществить покрытие убытков, если в их образовании его вина.

Если директор ООО отказался от своих полномочий, но при этом ущерб не возместил, выбирается другой генеральный директор. Отстраняют прежнего и назначают нового руководителя акционеры, общим собранием. Это должно выполняться.

Если на компанию давят обязательства, паниковать не надо, оставлять свой пост тоже, тем более что это не выход. Проанализируйте обстоятельства, которые фактически сложились, если нужно обратитесь к специалистам со стороны. Не подводите себя изначально, заключая контракты, которые заведомо бесперспективны.

Следуя этим рекомендациям, можно сохранить свою компанию и статус, а также избежать уголовного преследования.

Подведем итоги. Если было принято решение о возглавлении ООО, нужно адекватно оценить свои возможности, а также анализировать информацию и повышать «прозрачность» деятельности компании.